O que conhecemos como “tempestade perfeita”, no Brasil, não é novidade. Nossa economia é emergente, que tende a ser vulnerável e volátil. Assim, quando temos eventos desfavoráveis em conjunto que é algo com baixa probabilidade de acontecer, ocorre a tempestade perfeita. E isso, no país Brasil, que tem elevada fragilidade, uma “leve tempestade”, gera uma “super tempestade perfeita”. E quais são as características da “tempestade” de agora? E os reflexos desse cenário para os nossos investimentos?

Então, segue abaixo os fatores que caracterizam o momento atual como uma tempestade perfeita:

- Pressão inflacionária – A inflação está bastante elevada, limitando o consumo e fazendo com que o Copom tenha que elevar novamente a taxa de juros, prejudicando a retomada dos investimentos e o crescimento do PIB.

- Piora fiscal – Furando o teto com os precatórios. “Meteoro” com os precatórios. Reforma tributária – conflito distributivo. Novo bolsa família – Auxílio Brasil; contornos populistas.

- Crise hídrica – o que pode eleva o risco de racionamento e, por consequência, eleva os custos de produção pressionando ainda mais a inflação e reduzindo o crescimento econômico.

- Tensão política – tensão política entre o Executivo e o STF, afetando expectativas e fazendo com o investidor estrangeiro aporte menos recursos no Brasil e exija um “prêmio” mais elevado para investir no país. Ou seja, prejudica o fluxo de recursos estrangeiros para o país, o que impacta nos juros, na taxa de câmbio e na inflação. Ademais, a disputa eleitoral já começou, o que tende a gerar ainda mais volatilidade.

- Recuperação frágil – a economia tende a crescer mais de 5% em 2021, recuperando parte das perdas de 2020 e dos anos anteriores. Mas para 2022, as previsões que estavam acima de 2%, já estão mais próximas de 1%.

- Desemprego elevado – o desempenho do mercado de trabalho tem melhorado visto pelos dados do CAGED, no entanto o crescimento baixo da economia não tem sido suficiente para absolver a mão de obra que volta a procurar emprego, o que faz com que a taxa de desemprego ainda fique em torno de 14%.

- Endividamento recorde das famílias – segundo a Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) o percentual de famílias brasileiras endividadas alcançou 72,9% em agosto/21, novo recorde mensal, o que agrava ainda mais a situação com alta da taxa de juros. Entretanto, vale destacar que percentual de endividamento não é o mesmo que inadimplência. Conforme a CNC, 25,6% dos brasileiros não estava pagando as dívidas no prazo, valor menor do que agosto de 2020. Isto é, as famílias brasileiras estão tendo que tomar mais empréstimos para honrar seus compromissos financeiros na medida em que a economia não cresce. Assim, é muito importante ficarmos atentos a evolução dos índices de inadimplência nos próximos meses para avaliarmos o desempenho do consumo das famílias.

- Política monetária mais restritiva nos EUA – a taxa de juros norte-americana tende a subir em 2022. Mas antes, o Federal Reserve (FED, Banco Central dos EUA) deve começar a retirar os estímulos monetários ainda em 2021 (Tapering), na medida em que a recuperação acontece e inflação está mais elevada.

- Commodities mais voláteis – com expectativa de crescimento menor da economia chinesa e algumas commodities que bateram recorde, os preços tendem a desinflar na medida as condições de oferta se reestabeleçam. Alguns analistas consideram que a economia está no pico do ciclo, o que gera ainda mais volatilidade nesse período de recuperação pós-covid.

- Juros futuros subindo no Brasil – Juro longo a 11%. Investidor migrando para Renda Fixa devido à elevação da taxa de juros. Banco Central errou a mão? Parece que sim. Por isso, as expectativas para a taxa Selic no fim do ciclo de aperto monetário em 2022, já estão próximas de 9% ao ano.

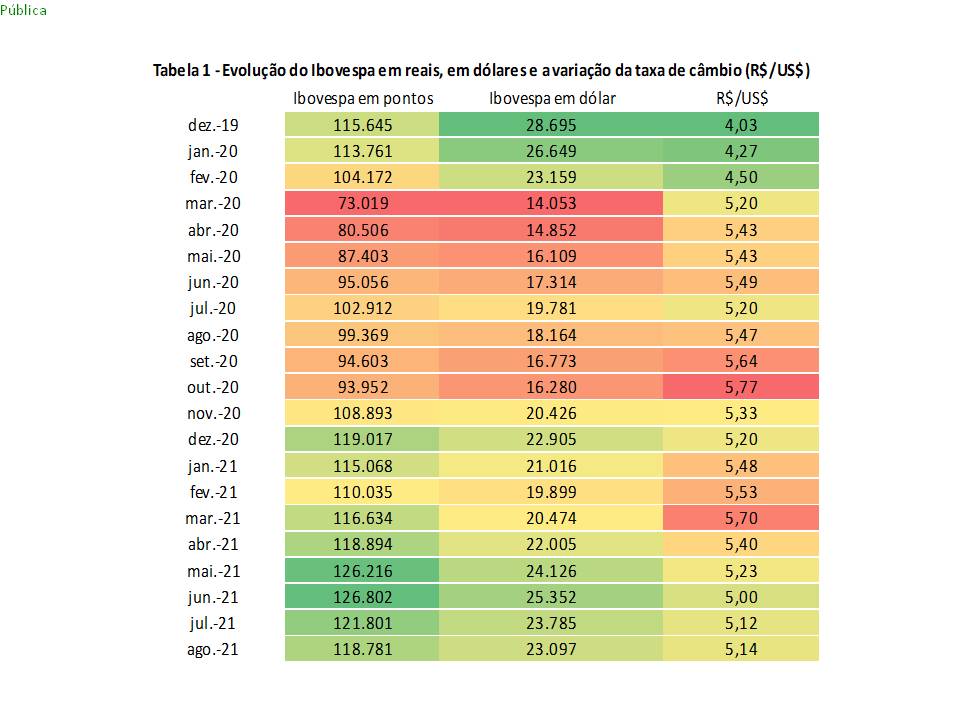

Desse modo, nesse ambiente, a bolsa brasileira voltou a registrar desempenho negativo em agosto. O Ibovespa teve recuou 2,48% em agosto/21 na comparação com julho/21. No ano, até o fim de agosto, a queda foi de 0,20%, com o índice fechando em 118.781 pontos, conforme pode ser observada na tabela 1.

Fonte: B3 e Banco Central

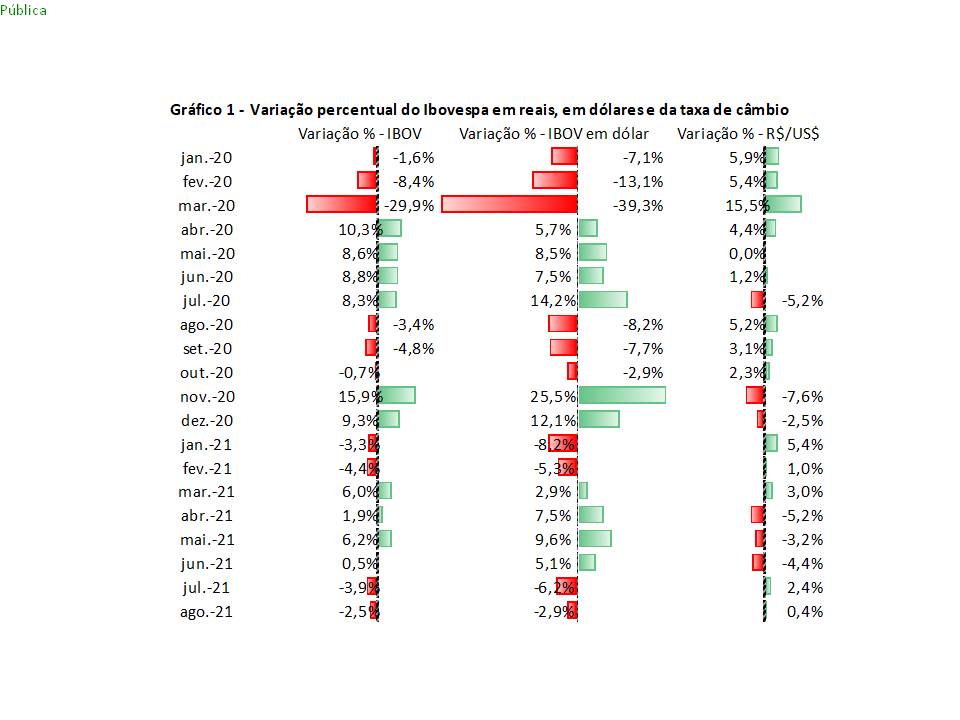

No gráfico 1, observamos que o recuo de agosto é o segundo mês consecutivo de desempenho negativo. Em julho/21, o índice teve variação de -3,9%. Ou seja, estamos passando por essa “tempestade perfeita”, em função de um período incerteza, o que está refletindo nos preços dos ativos que haviam registrado forte valorização após o pior período no início de 2020, quando a incerteza em relação à pandemia era maior. Mas na medida em que foi descoberta a vacina, e a vacinação começou, as perspectivas ficaram mais positivas fazendo que com os preços dos ativos tivessem forte recuperação, mas com alguns exageros. Por isso, alguns “ajustes” nos preços estão ocorrendo, típico de um período de recuperação e de uma tempestade perfeita.

Fonte B3 e Banco Central

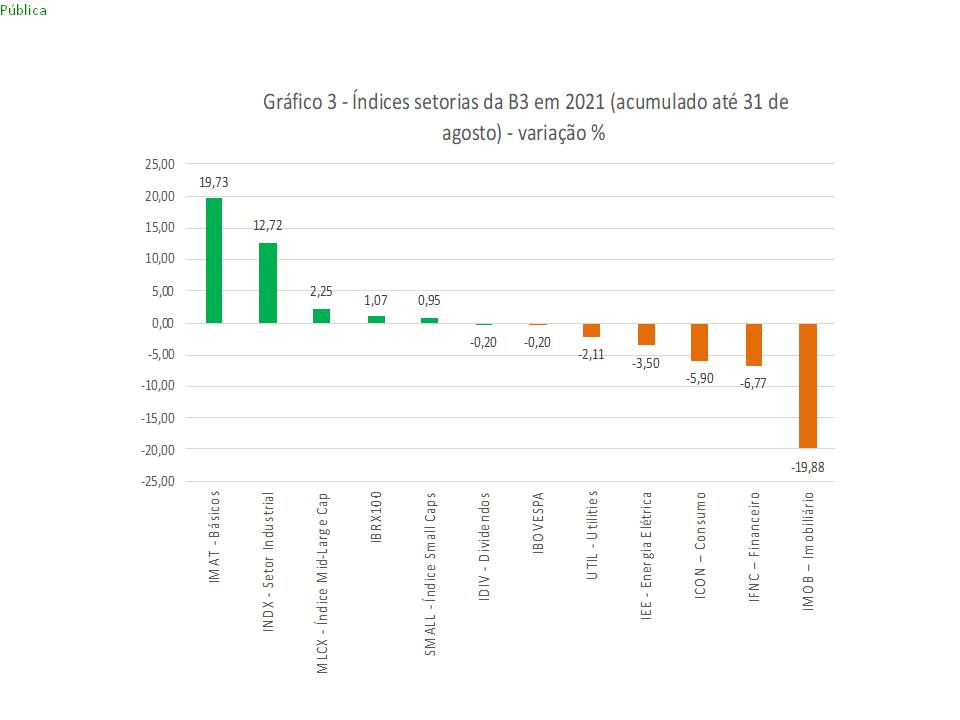

E na análise dos índices setoriais da B3 no ano, até o fim de agosto, viu-se pelo que o setor imobiliário teve o pior desempenho, com o IMOB registrando recuo de 19,9%, e o IMAT, ligado às commodities, foi o melhor, com alta de 19,7% no período, seguido do setor industrial, com o INDX registrando alta de 12,7%, como pode ser observado no gráfico 3.

Por fim, como sempre destacamos, seguimos atentos, buscando rentabilidade com controle de risco e liquidez ao longo dos anos ainda mais em um período de maior incerteza como esse que estamos vivenciando. Assim, seguimos monitorando o cenário para que possamos ajustar nossas posições conforme as mudanças ocorridas no ambiente da conjuntura econômica e financeira do Brasil e do mundo.

Obrigado por investir conosco!

Curta nosso Facebook!

Curta nosso Facebook! Siga-nos no Twitter!

Siga-nos no Twitter!